La mayoría de las tarjetas de crédito cobran una comisión anual solo por tenerla. Pero también existen tarjetas sin anualidad para todos los gustos, con diversos beneficios y requisitos, y sus puntos fuertes y débiles.

Si quieres elegir la mejor tarjeta de crédito que no te cobre anualidad, estás en el lugar correcto. Acá hemos hechos una selección de las mejores tarjetas de crédito sin anualidad que puedes solicitar en México, según tus necesidades y preferencias.

¿Qué es la anualidad de una tarjeta de crédito?

La anualidad de una tarjeta de crédito es una comisión que se cobra cada año por el derecho de usar la línea de crédito asociada a la tarjeta. La anualidad la cobra el banco o la institución financiera que emite la tarjeta.

El monto de la anualidad se encuentra en el contrato de la tarjeta, y el cobro se suele hacer en el mes aniversario de la firma del mismo. Esta comisión suele variar según el tipo de tarjeta y el banco emisor, siendo mayor en las tarjetas más exclusivas.

En algunos casos se puede evitar el cobro de la anualidad de la tarjeta de crédito al cumplir ciertas condiciones, como alcanzar cierto consumo o tener contratado otro producto con el banco. También existen tarjetas de crédito totalmente libres de pagar anualidad.

Tarjetas de crédito sin anualidad en México

La reforma de la Ley de Instituciones de Crédito de 2010 obliga a los bancos a tener al menos una tarjeta de crédito sin comisión anual (Artículo 48 bis 2). Muchas personas también prefieren un plástico sin anualidad, y que no cobre nada si no es usado.

Esto ha generado competencia entre los bancos para ofrecer tarjetas de crédito sin anualidad de por vida, como podemos ver en este cuadro:

| Banco o institución emisora de la tarjeta | Tarjetas sin anualidad de por vida |

|---|---|

| BBVA | Mi Primera Tarjeta BBVA |

| Santander | Básica Like U Samsung Members |

| Citibanamex | Simplicity |

| Banorte | Básica |

| HSBC | HSBC Zero HSBC Viva HSBC 2Now |

| Scotiabank | IDEAL Scotia Básica |

| Banregio | Tarjeta Básica Tarjeta Clásica Tarjeta MÁS Tarjeta Platinum Tarjeta Gold |

| Banco Azteca | Tarjeta ABCredit Básica Tarjeta Azteca Tarjeta Oro |

| Afirme | Tarjeta Afirme Básica |

| Nu | Tarjeta de crédito Nu |

| Rappi | Tarjeta RappiCard |

| Invex | Volaris INVEX 0 |

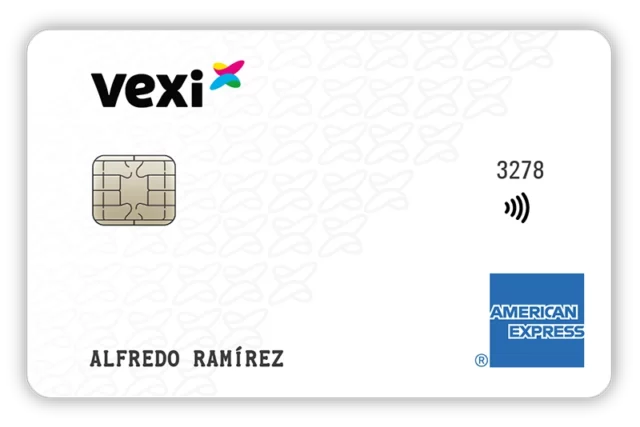

| Vexi | Vexi American Express Vexi Carnet |

| Mercado Pago | Tarjeta de crédito Mercado Pago |

| Hey Banco | Tarjeta de crédito Hey |

Algunas de estas tarjetas son ideales para empezar tu historial crediticio, como Mi Primera Tarjeta BBVA o la Tarjeta Vexi Carnet, que no piden comprobante de ingresos ni historial previo. Otras requieren un buen historial, y a cambio ofrecen más beneficios.

Las mejores tarjetas de crédito sin anualidad de México

Para ayudarte a compararlas y encontrar la que más te conviene, hemos hecho un listado de las 5 mejores tarjetas de crédito sin anualidad que puedes solicitar en México. Y comenzamos con la primera.

HSBC Zero

HSBC Zero★ ★ ★ ★☆ ☆ Clasificación por Remender México

Nuestra opiniónLa Tarjeta HSBC Zero está diseñada para personas físicas mayores de 18 años con un buen historial crediticio. Ofrece beneficios exclusivos, protección y seguros, y tiene bajos requisitos de ingreso. Sin embargo, el financiamiento que proporciona es limitado. Esta tarjeta no tiene cuota anual ni comisión por retiro y cuenta con tecnología Contactless para mayor comodidad. Requisitos

Ventajas y desventajas

Características Beneficios

|

La tarjeta de crédito HSBC Zero te exenta de pagar anualidad si realizas al menos un consumo al mes por cualquier monto. Esto incluye cualquier compra, transferencia de saldo o disposición de efectivo por un mínimo de $1 peso.

Beneficios

- En los primeros 30 días después de la activación obtienes una bonificación (cashback) del 3% en tus compras a 6 o más meses sin intereses.

- Programa de recompensas que te permite acumular 1 punto por cada dólar gastado, los cuales puedes canjear por productos, viajes o efectivo.

- Puedes transferir tus deudas de otras tarjetas bancarias a una tasa de interés preferencial y empezar a pagar hasta 3 meses después.

- Comprar tus boletos antes que nadie con la Gran Venta HSBC y pagarlo hasta en 10 meses sin intereses o con tus puntos HSBC.

- Solicita hasta 5 tarjetas adicionales sin anualidad.

- Puedes controlar tu tarjeta desde la app móvil HSBC Control Total.

- Te da la opción de crear una tarjeta digital para compras en línea más seguras.

En resumen, la HSBC Zero es una tarjeta de crédito sin anualidad muy completa, y es nuestra recomendación si deseas transferir deuda de tus otras tarjetas de crédito.

Mi Primera Tarjeta BBVA

Mi primera Tarjeta de Crédito★ ★ ★ ★☆ ☆ Clasificación por Remender México

Nuestra opiniónLa Tarjeta Mi Primera Tarjeta de Crédito BBVA es una opción adecuada para aquellos que desean comenzar a construir su historial crediticio. Los requisitos son bajos, incluyendo ser residente en México, tener entre 18 y 75 años, y demostrar ingresos mínimos mensuales. Esta tarjeta no cobra cuota anual y permite realizar compras sin contacto. Además, es aceptada en miles de comercios y ofrece notificaciones en tiempo real para un mayor control financiero. Aunque tiene una financiación limitada y una tasa de interés variable, puede ser una buena opción para quienes desean establecer su historial crediticio de manera responsable. Requisitos

Ventajas y desventajas

Beneficios

|

“Mi Primera Tarjeta” de BBVA Bancomer está diseñada para personas que quieren una tarjeta Bancomer en el segmento básico. Está libre de anualidad y de otras comisiones, y disfrutarás de algunos beneficios.

Beneficios

- No tiene anualidad ni comisiones por uso, tanto para la tarjeta principal como en las adicionales.

- Requiere un ingreso mensual relativamente bajo ($6,000 pesos al mes).

- Puedes manejarla con la app BBVA Wallet (para comprar en línea) o con la app BBVA México.

Tarjeta RappiCard

RappiCard★ ★ ★ ★ ☆ Clasificación por Remender México

Nuestra opiniónLa RappiCard es una tarjeta de crédito con bajos costos y requisitos accesibles. Para solicitarla, debes ser mayor de edad, contar con una identificación oficial vigente (INE), tener ingresos mínimos y un buen historial crediticio. La tarjeta ofrece beneficios como CashBack, la posibilidad de realizar pagos a meses sin intereses en cientos de comercios, la opción de diferir tus compras a plazos, y no cobra cuota anual. Además, es aceptada tanto a nivel nacional como internacional y proporciona asesoría personal. Sin embargo, debes tener en cuenta que el CAT es alto y la tasa de interés ponderada que varia dependiendo del análisis crediticio. Requisitos

Ventajas y desventajas

Beneficios

|

La tarjeta RappiCard es una tarjeta de crédito que se solicita y gestiona desde la app de Rappi y que está libre de anualidad. A diferencia de las tarjetas básicas Rappicard disfruta de varios beneficios y ventajas, incluyendo un programa de recompensas.

Beneficios

- No tiene anualidad ni comisiones por uso.

- Te devuelven dinero (cashback), desde un 1% hasta un 5%, dependiendo del tipo de consumo.

- Meses sin intereses (3, 6, 9, 12 y 18 meses) y pagos diferidos en cientos de comercios físicos y en línea, incluyendo MercadoLibre y Amazon México.

- Promociones y descuentos exclusivos de hasta 35%, que se renuevan continuamente a través de la app.

- Gestión total de la tarjeta a través de la app Rappi, incluyendo una tarjeta digital con CVV dinámico para compras en línea y la posibilidad de apagar y encender el plástico físico.

- Compatible con Apple Pay.

En resumen, la Rappicard es una tarjeta de crédito sin anualidad llena de beneficios y con una gestión moderna enteramente basada en la app Rappi. Y si eres usuario frecuente de Rappi, esta tarjeta es una recomendación segura.

Vexi American Express

Vexi American Express★ ★ ★ ★ ☆ Clasificación por Remender México

Nuestra opiniónLa tarjeta Vexi American Express es una opción con bajos requisitos, dirigida a personas mayores de 18 años en México. Requiere una identificación oficial vigente y una cuenta de correo activa. Ofrece ventajas como bajos costos, sin anualidad de por vida, programa de referidos, aceptación nacional e internacional, meses sin intereses, seguro de accidente en viajes y seguro de compra protegida. No permite disponer de efectivo. Esta tarjeta no requiere historial crediticio ni comprobación de ingresos. Tiene un límite de crédito de hasta $100,000 y una cuota anual de $0. Es una tarjeta muy recomendable para quienes busquen bajos requisitos y costos. Requisitos

Ventajas y desventajas

Características

Beneficios

|

La Vexi American Express es una tarjeta de crédito que ofrece una serie de ventajas para sus usuarios, sin cobrar anualidad y con una apertura y gestión totalmente en línea desde la app. Además, incluye varios beneficios que no tienen las tarjetas del segmento básico.

Beneficios

- Meses sin intereses: Puedes pagar tus compras en 3, 6, 9 o 18 meses sin intereses en los establecimientos participantes de American Express.

- Recibirás hasta un 2% de cashback por los pagos que realizas a tu tarjeta. Este dinero se abona directamente a tu saldo y lo puedes usar para lo que quieras

- Puedes ganar dinero si tus amigos y familiares solicitan la tarjeta Vexi American Express (hasta $1,500 pesos mensuales por cada referido que sea aprobado).

- Puedes mejorar las condiciones del crédito (aumentar el límite y reducir la tasa de interés) si manejas tu tarjeta de forma correcta, con el programa de Niveles Vexi.

- Hasta 30% de descuento en algunos hoteles a través de Booking.com y 10% al rentar coches con Rentalcars.com.

- Seguros y asistencias por parte de American Express.

En resumen, la Vexi American Express es una buena opción para quienes buscan una tarjeta de crédito sin anualidad que les ofrezca beneficios como meses sin intereses, cashback, seguros y asistencias, y descuentos en diversos servicios.

Simplicity Citibanamex

Citibanamex Simplicity★ ★ ★ ★ ☆ Clasificación por Remender México

Nuestra opiniónSimplicity es ideal para aquellos que buscan una tarjeta de crédito sin cuota anual y sin comisiones, además de bajos requisitos de ingreso. Sin embargo, es importante tener en cuenta el cobro por falta de uso y su alto CAT, lo que podría representar un costo significativo en términos de intereses. Esta tarjeta ofrece ventajas como compras aseguradas y promociones, como el 2x1 en Cinépolis con Mastercard. La Tarjeta Citibanamex Simplicity es una buena elección para aquellos que buscan simplicidad en sus finanzas y beneficios en sus compras, pero es crucial estar consciente de los costos asociados antes de solicitarla. Requisitos

Ventajas y desventajas

Beneficios

|

Simplicity de Citibanamex es una tarjeta de crédito que no cobra anualidad siempre que se realice al menos un consumo mensual (de al menos $1 peso). Además, cuenta con otras ventajas que la hacen atractiva para los usuarios que buscan una tarjeta flexible y segura.

Beneficios

- Puedes elegir tu fecha de pago y cambiarla una vez al año.

- No tiene un CVV impreso en el reverso, y este se genera desde la app Citibanamex Móvil. Esto te protege de posibles fraudes en compras en línea.

- Con la tarjeta disfrutas de meses sin intereses en comercios participantes.

- Puedes disponer de efectivo con una comisión promocional de 4% por evento.

- La tarjeta se puede bloquear y desbloquear desde la app, así como consultar movimientos, modificar límite de gastos, programar recordatorios y recibir alertas y notificaciones.

En conclusión, la tarjeta Simplicity de Citibanamex es una buena alternativa para quienes buscan una tarjeta sin anualidad y con medidas de seguridad avanzadas.

Preguntas Frecuentes

Estas son algunas de las preguntas más frecuentes entre quienes desean conocer las mejores tarjetas de crédito sin anualidad que se pueden solicitar en México:

¿Cómo hacer que no me cobren anualidad?

Para evitar el cobro de la anualidad de tu tarjeta de crédito en México tienes varias opciones:

- Solicitar una tarjeta de crédito sin anualidad: existen algunas tarjetas de crédito que no cobran anualidad, ya sea de forma permanente o por un período de introducción.

- Cumplir con las condiciones de uso: algunas tarjetas de crédito te ofrecen la posibilidad de exentar o reducir el pago de la anualidad si cumples con ciertos requisitos, como gastar una cantidad mínima al mes.

- Pagar la anualidad en parcialidades: esta modalidad te permite dividir el monto total de tu anualidad en varios pagos mensuales, lo que puede reducir el impacto en tu presupuesto. No todas las tarjetas permiten pagar la anualidad a plazos.

¿Cuáles son las tarjetas sin anualidad de BBVA Bancomer?

BBVA Bancomer cuenta con “Mi primera tarjeta BBVA” que está libre de anualidad de por vida y que forma parte del segmento básico de las tarjetas de crédito del banco. Las demás tarjetas de BBVA Bancomer cobran comisión anual.